近年来,AI技术正以迅猛之势渗透金融领域,手机银行作为触达用户的核心渠道,也迎来一场从“功能堆砌”到“智能服务”的深刻变革。传统模式的体验瓶颈如何突破?AI又如何重构交互、业务与场景?本文将结合行业实践,探讨手机银行AI化的底层逻辑与未来路径。

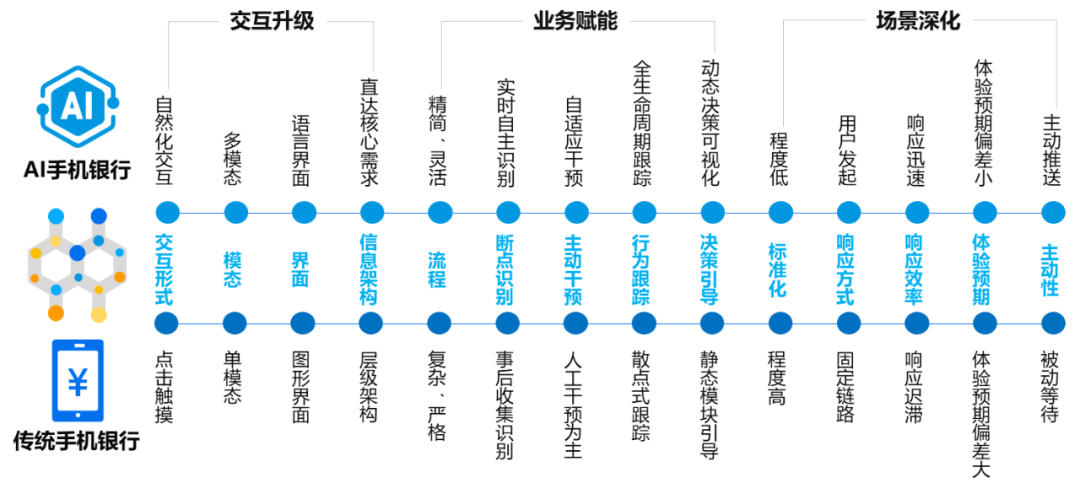

当前,手机银行正从功能堆砌转向体验竞争。传统模式在效率与灵活性上面临显著挑战,主要体现为:

交互路径冗长,以图形用户界面(GUI)为主导的交互范式,虽能高效承载信息,但用户需在多层菜单中逐级导航,操作步骤繁复,与直觉化、自然化的交互预期存在差距。

流程灵活性不足,服务流程多基于标准化预设,在保障稳定与合规的同时,难以动态适配用户个性化的行为习惯与实时意图,服务断点难以智能接续。

场景服务被动滞后,场景服务多依赖于预制模板,对动态、非标需求的响应存在迟滞。当用户预期与预设场景偏差时,易导致服务响应不精准、体验流畅度下降。

传统手机银行痛点及AI化升级

目前行业内主要涌现出三种AI化路径:

1. AI原生应用:颠覆重构,以AI为第一性原理

所谓AI原生应用,在设计之初就将AI作为核心驱动,直接触达用户根本需求。AI原生应用的优势显而易见:1)将AI作为重塑人机交互的变革力量,以语音、手势、眼动等自然交互形式替代传统的触点式交互形式,多模态的理解和生成能力为宽容、深刻、精准地实现场景服务引入先机;2)动态会话和透明推理重构了业务流程,并对用户决策过程进行积极引导,简化了需要用户决策的节点,用户在场景中的自由度和丰富度得到丰富;3)用户可以在场景的任意一点唤醒AI主动服务,纠正场景偏差,迅速响应用户定制化需求,帮助用户获取最佳体验。

AI原生应用的核心竞争力在于直接升级了交互体验,保证了AI对关键流程的赋能,从而摆脱传统服务模式的桎梏。

案例观察:AI涨乐成为证券交易领域首款AI原生应用

2.专属AI版本:渐进融合,平衡创新与稳定

AI版本相对AI原生应用来说,受到手机银行基础架构的影响,不能彻底摆脱传统业务模式的影响,因而更加注重AI对传统流程、模块的协调,凸显入口价值,希望通过引入新兴交互设计来强化用户感知。头部手机银行通过推出专属AI版本,协调成熟功能模块与AI创新能力,提升手机银行服务效率和效能:1)引入语音服务,叠加数字人形象,颠覆传统手机银行的视觉观感和交互体验;2)在保持与成熟服务协调衔接的基础上,优化功能入口布局,形成新的流量中继;3)以客服场景为先导,以金融服务为依托,有序向生活服务扩展,借助成熟模型和可落地AI功能逐步提升用户体验。

案例观察:工商银行推出手机银行创新版,数字人+图形界面实现协调

3. 智能体伴随:场景化赋能,渐成主流选择

智能体伴随是手机银行构建AI能力的主流模式,手机银行构建统一底座的智能体,赋能不同场景服务,例如在财富场景通过智能体提供财富规划、产品推荐、市场解读等服务,在转账场景通过智能体实现语音转账服务,在收支场景通过智能体进行收支分析、盈余分析等。智能体伴随模式发展的关键是将AI服务下沉至诸多细分场景,具备差异化服务能力,从纯问答形式向可操作形式演化,以丰富的场景覆盖和深度的场景赋能走“农村包围城市”道路。

智能体伴随模式从交互、业务、场景三个层面实现手机银行体验升级:

交互升级,以GUI为主,智能语音、会话、生物识别等补充部分快捷服务需求。

业务赋能,智能体通过问答形式回应和理解用户需求,推荐金融产品,分析市场行情,甚至直接唤醒相应服务,实现一键触达。

场景深化,落地多元化场景,智能体陪伴式服务与场景特色相得益彰。

AI嵌入和场景伴随模式相比上述两种模式更加“无感化”,但注重AI对场景细节的调整,能够通过塑造AI在特定领域的影响潜移默化树立体验力,创新更加落地和精准的 AI 服务。

案例观察:招商银行升级AI小招,打造智能体伴随模式

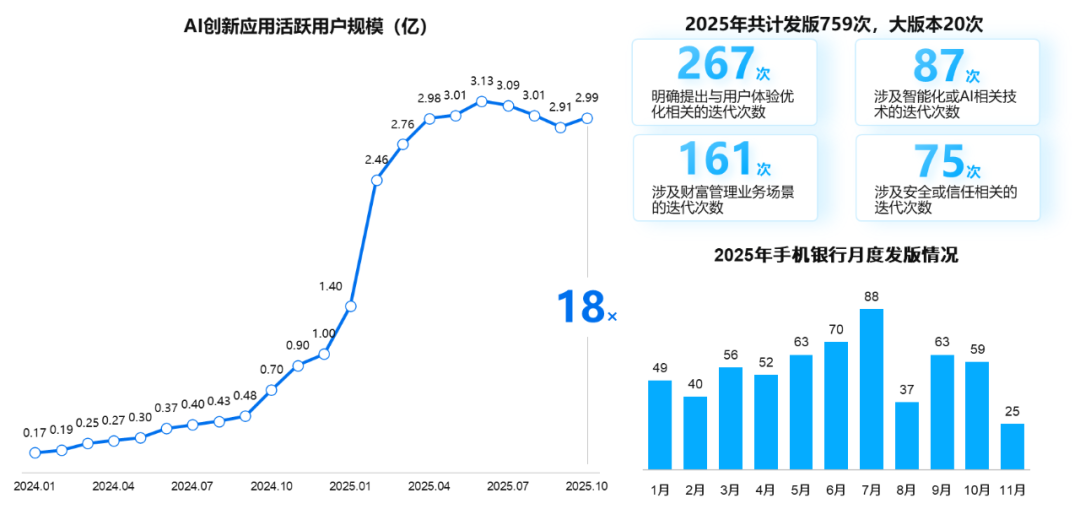

2024年以来,AI创新应用加速渗透市场,用户活跃度显著提升:在不到两年时间内,活跃用户规模增长达18倍。在此背景下,手机银行加快了AI能力的融合与落地。易观千帆数据显示,2025年1-11月,手机银行共发版759次,大版本20次,其中涉及智能化或AI技术的迭代次数为87次,反映出行业对AI赋能金融服务的高度重视与快速推进。

两年内AI创新应用活跃用户增长18倍,手机银行AI升级步伐加快

随着AI智能体向场景落地,我们认为手机银行的AI场景化创新将呈现三大趋势:

1)LUI与GUI短期协同并存,优势互补。图形用户界面(GUI)在信息密度高、结构复杂的场景中仍具不可替代性,尤其适用于图表展示、产品详情等静态内容呈现;而语言用户界面(LUI)则通过语音、对话等自然交互方式,显著缩短操作路径,提升交互效率。二者并非替代关系,而是将在不同场景中协同配合,共同构建更高效、更人性化的用户体验。

2)AI从“问答助手”向“协作伙伴”演进。AI的应用重心正从传统的客服问答、信息查询,逐步延伸至转账、理财、信贷等核心业务环节。通过深度嵌入细分场景,AI不仅能理解用户意图,还能主动推荐方案、辅助决策甚至触发执行动作,真正实现“服务即交互”,让智能能力与原有业务流程有机融合、相互增强。

3)智能体伴随模式或成手机银行AI升级的主流路径。相比彻底重构的AI原生应用,智能体伴随模式在现有架构基础上更易落地,兼顾安全性、稳定性与创新性。通过在财富管理、收支分析、转账等高频场景中提供“随叫随到”的陪伴式服务,AI智能体不仅能提升响应精准度,还能在情感化交互、个性化推荐、异常情境识别等方面持续优化体验。这一模式有望成为银行在平衡合规要求与用户体验之间,快速部署AI能力的优选范式。

用户流量分析

用户流量分析 用户体验分析

用户体验分析 银行行业获客增长解决方案

银行行业获客增长解决方案 银行行业APP用户体验提升解决方案

银行行业APP用户体验提升解决方案 证券行业APP用户体验提升解决方案

证券行业APP用户体验提升解决方案