Q3手机银行运营报告:直销银行江湖再起波澜,数字员工助力手机银行活跃度提升

2022-11-08 | 来源:易观千帆

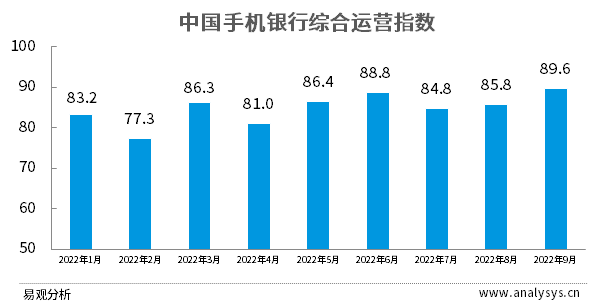

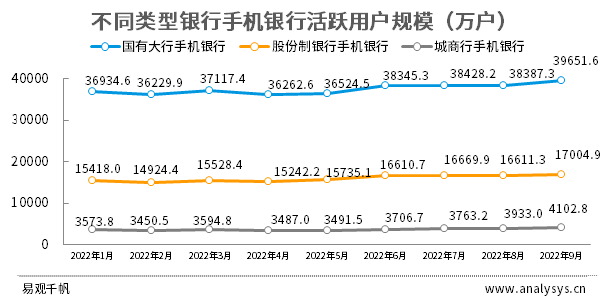

易观分析:由中国电子银行网、易观分析联合发布的“2022中国手机银行综合运营报告”显示:总体看,三季度我国手机银行运营指数呈现前低后高的发展态势。从每个月的具体运营指数看,7月和8月,手机银行活跃用户规模环比增幅放缓使得运营指数相较6月有所下降,但9月份,手机银行用户活跃明显上升,促进运营指数攀升至89.6,达到今年前九个月的最高点。活跃用户规模方面,9月份,国有大行手机银行、股份制银行手机银行、城商行手机银行活跃用户规模分别为39651.6万户、17004.9万户、4102.8万户,环比分别增长3.3%、2.4%、4.3%。

当前,虚拟数字人正加速“破圈”,从小众赛道走向主流视野,也成为金融业数字化转型的一个缩影。早在2019年,浦发银行就推出首位虚拟数字员工——“AI驱动的3D金融数字人”小浦,在网点轮岗服务客户。此后,百信银行首位虚拟数字员工AIYA艾雅、宁波银行上海分行001号虚拟数字员工“小宁”、平安银行首位虚拟数字员工“苏小妹”等相继诞生。2022年7月18日,网商银行对外发布“百灵”智能交互式风控系统,在行业内首次探索人机互动信贷技术,AI信贷员正式上岗。从虚拟数字人类型来看,这些数字员工既有偶像型,也有功能型。偶像型专注于品牌营销推广工作,功能型则主要从事于客服、风控等基础业务工作。数字员工在降低人工成本,提升工作效率方面,已凸显出一定的商业价值。不可否认的是,作为金融业数字化转型的创新产物,活跃于金融场景的虚拟数字人不仅迎合了金融业务降本增效的需求,也为用户提供了全新的交互体验,增强了用户黏性。银行的数字化发展已经入深水区,如何在日益激烈的市场竞争中寻得优势和先机,以开放的姿态构建强大的数字生态成为一种战略选择。2022年8月29日,中国银行在北京举办“推动金融业高质量发展主题论坛暨《金融场景生态建设行业发展白皮书2.0》发布会”。《白皮书2.0》共分六个章节,以近六万字的篇幅,条分缕析金融场景生态建设的核心逻辑与全新机遇,全面阐述中行过去一年在金融场景生态建设的实践心得,从打造极致C端场景生态、搭建产业融合的B端场景生态、赢得金融场景用户认知、金融场景中台运营和基于场景生态的组织变革五个维度,提出新思考和新方法,聚焦如何保持金融场景生态长久生命力这一课题,为行业提供了中行方案。7月8日,平安银行与第三方机构联合编写的《中国开放银行白皮书2022》(以下简称《白皮书》)正式发布。《白皮书》围绕开放银行赋能实体经济的模式、价值、现状和难点展开了论述,将平安星云开放联盟作为行业标杆作重点分析,对开放银行未来的发展趋势和方向进行研究。这也是今年继举办2022星云开放联盟大会后,平安银行在开放银行领域的又一动作。借助《白皮书》的发布,平安银行分享了该行近年来在开放银行领域的建设思路和成功经验,强调搭建开放互联生态体系的价值,为银行与合作伙伴共同提升服务实体经济的能力和水平提供参考。而在不久前的6月份,民生银行在北京举办以“开放赋能 云+未来”为主题的开放银行“民生云”系列产品发布会,面向市场正式推出“民生云·代账”“民生云·人力”“民生云·货运”“民生云·健康”等7大行业解决方案。数字人民币高调亮相服贸会,制定运营机构再扩容,兴业银行入列2022年的服贸会上,不少人不辞辛劳,远征首钢园的数字人民币特别展区。而数字人民币的IP形象“圆圆”于今年正式亮,也为展区带来不少人气。多家银行借机“揩油”数字人民币,促销自家产品和服务,俨然成为园区展位新时尚。透过服贸会,数字人民币为我们展示的是一个B端、C端、G端全场景同时发力试点的全新发展面貌。7月13日,人民银行货币政策司司长邹澜在当日国新办发布会上透露,上半年人民银行扎实稳妥推进数字人民币试点测试,已吸收兴业银行作为新的指定运营机构。在此之前,数字人民币运营机构合计9家,包括六大国有银行、网商银行、微众银行和招商银行。据媒体报道,中国邮政储蓄银行全资控股子公司中邮邮惠万家银行有限责任公司于7月初举办开业启动会,宣布正式开业并推出首批产品。这意味着首家获批成立的国有大行独立法人直销银行扬帆起航。而几乎同时间段,7月22日晚间,招商银行发布的《第十二届董事会第三次会议决议公告》称,该行会议通过了《关于于撤回招商拓扑银行开业申请事项的议案》,同意撤回招商拓扑银行股份有限公司(筹)开业申请并终止筹备工作,授权招商银行高级管理层并同意其转授权相关人士,依法依规办理与撤回招商拓扑银行股份有限公司(筹)开业申请相关的全部事宜。2.2022年第三季度中国手机银行数字化运营整体情况分析手机银行运营:第三季度运营指数小幅增长,9月为89.6

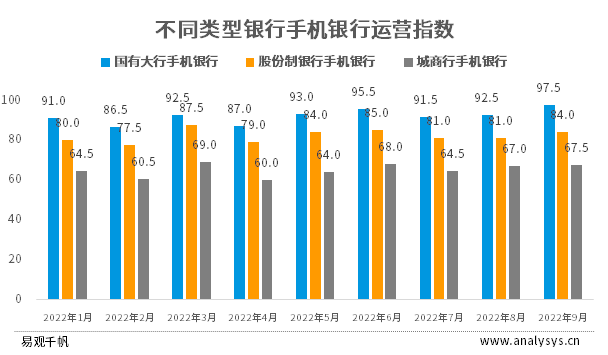

2022年第三季度,主要受用户活跃增长、手机银行功能创新及用户体验优化等因素影响,中国银行业手机银行数字化运营指数相较上个季度有所提升。具体来看,2022年7月和8月,手机银行活跃用户规模环比增幅放缓使得运营指数相较6月有所下降;9月,手机银行用户活跃明显上升,促进运营指数提高。从不同类型银行手机银行运营指数来看,国有大行手机银行运营指数表现突出,2022年9月达到97.5。三季度,国有大行手机银行版本迭代频繁,主要聚焦功能易用性,如工行手机银行简化存款提前支取流程,提升单笔交易金额;建设银行手机银行升级转账记录筛选功能,可根据不同条件进行筛选查询,方便用户进行转账查询。股份制银行手机银行9月运营指数为84.0。平安口袋银行在7月发布6.0版本,在界面设计、智能交互、适老化无障碍、生活权益、理财服务等方面全面升级。招商银行则在理财基金功能方面持续优化,如推出新版理财产品列表,基金上线业绩排行、固收专区、热门板块,提升用户投资理财体验。城商行手机银行三季度整体版本更新迭代相较国有行及股份制银行频率偏低。桂林银行在8月发布7.0版本,推出“二楼频道”、关爱版本、数字人语音服务等“智简”功能,热门活动、一键查住房公积金等布局为用户带来更便捷的生活服务。活跃用户:9月手机银行行业活跃用户规模达5.4亿户,持续构建差异化竞争力

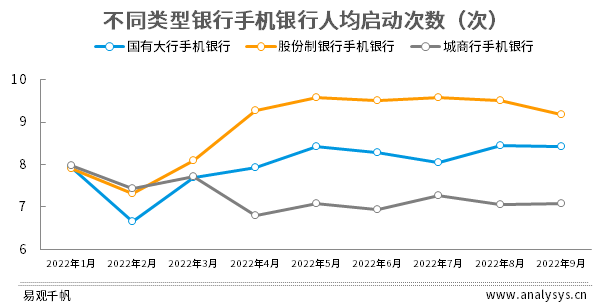

2022年第三季度,手机银行功能创新及优化主要表现在三方面:一是持续优化适老化服务,包括字体放大、界面更加简洁、精简操作流程;二是从功能操作易用性方面提升用户体验,如简化刷脸认证步骤、拓展查询筛选范围、完善基金签约购买功能、改进账户贵金属换卡流程,调整首页及产品展示布局、优化浏览方式等,减少用户操作流程,提升功能易用性;三是金融功能持续创新,宁夏银行与中国银联深度合作,推出云闪付版手机银行,通过嵌入云闪付网络,为用户提供银行卡管理、二维码支付、乘车码等金融便民服务。分析认为,手机银行作为零售业务的重要“窗口”,商业银行仍持续加大优化功能服务、提升用户体验、开放场景生态等方面力度,打造差异化竞争优势,提升用户活跃度。具体从活跃用户规模来看,2022年9月,国有大行手机银行、股份制银行手机银行、城商行手机银行活跃用户规模分别为39651.6万户、17004.9万户、4102.8万户,环比分别增长3.3%、2.4%、4.3%。分析认为,手机银行的产品服务、功能操作等方面会直接影响用户的使用感受,因此,商业银行还需完善手机银行功能、提升用户体验、创新服务场景,驱动手机银行活跃用户规模不断提升。从典型手机银行适老化服务优化提升来看,平安银行为更好的服务老年客户,对平安口袋银行进行了适老化升级。为解决老年人和阅读障碍群体看不清界面内容、记不清操作步骤等问题,平安口袋银行“大字版”对全页面视觉进行了升级,放大字号、加宽行间距、减少低频使用功能,让页面更简洁、信息更醒目,同时精简了功能操作,并在用户使用过程中提供详细的流程指引和清晰反馈,从而降低老年用户的学习成本。“大字版”还屏蔽了广告弹窗、广告插件、开屏广告等内容。此外,“大字版”验证码的有效时长延长至2分钟,让老年客户无障碍使用手机银行。天津银行和桂林银行在新一代手机银行版本更新中,持续为老年客户进行了适老化设计提升,让老年版本字体更大、界面更清晰、操作更省心。用户粘性:手机银行每月使用频率相对稳定,人均启动次数较为接近从人均启动次数来看,国有大行、股份制银行及城商行手机银行人均启动次数逐月呈现平稳态势。分析认为,提升手机银行用户粘性和使用频率,银行还需“以用户为中心”,从用户需求出发,优化用户体验,创新产品及服务功能,从而提升用户活跃及使用粘性。通过持续监测发现,手机银作为零售业务最重要的触客渠道,活跃用户规模和用户粘性直接体现了商业银行的促活、留存能力,因此,提升用户体验助力实现用户价值增长。分析认为,手机银行用户体验是商业银行创新发展的重要切入点,用户体验反馈的数据作用于产品设计、流程改造和服务创新中,能够创造巨大价值。因此,商业银行创新金融服务,打造差异化竞争力的同时,持续优化迭代手机银行用户体验,可以更有利于促使用户持续地使用和留存,推动商业银行数字化转型发展。桂林银行手机银行依托“数字人”服务平台,不断提升手机银行用户活跃度

桂林银行基于语音识别、语音合成、语义理解、人脸融合等人工智能技术,打造“数字人”服务平台,依托手机APP,辐射客户约450万人,提供超14.9万次服务,缓解了老年人、残疾人等群体运用智能技术障碍的突出问题,并逐步将人工智能技术赋能各类场景,为用户提供智能操作辅助、语音导引、转账交易和余额查询等多项功能。截至2022年8月,桂林银行手机银行“数字人”服务辐射客户约450万人,提供超14.9万次服务,缓解了老年人运用智能技术障碍的突出问题。“数字人”服务平台也逐步将人工智能技术赋能各类场景,化身农村金融综合服务站助手、普惠大屏语音导航助手、监控中心智能助手、桂银要闻数字播报员、桂银MO语音助手等。来自易观千帆的数据监测显示,今年8月份,桂林银行月活跃人数81.59万人,环比增长9.46%。结合历史数据来看,今年以来桂林银行月活人数规模保持增长趋势。大型商业银行:工商银行、建设银行、农业银行、中国银行、交通银行、邮储银行股份制商业银行:招商银行、平安银行、浦发银行、民生银行、中信银行、光大银行、兴业银行、广发银行、华夏银行、浙商银行、渤海银行、恒丰银行城市商业银行:北京银行、江苏银行、上海银行、徽商银行、长沙银行、蒙商银行、中原银行、哈尔滨银行、天津银行、宁波银行、河北银行、南京银行、杭州银行、汉口银行、成都银行、四川天府银行、苏州银行、兰州银行、桂林银行、贵阳银行、青岛银行、龙江银行、郑州银行、乌鲁木齐银行、泰隆银行、齐鲁银行、甘肃银行、长安银行、吉林银行、盛京银行、晋城银行、威海银行、东莞银行、昆仑银行、泸州银行、晋商银行、西安银行、张家口银行、泉州银行、江西银行、重庆银行、洛阳银行、泰安银行、唐山银行、潍坊银行、济宁银行、贵州银行、广西北部湾银行、九江银行、石嘴山银行、锦州银行、齐商银行、莱商银行、温州银行、台州银行、福建海峡银行、广东南粤银行、烟台银行、东营银行、营口银行、临商银行、绍兴银行、日照银行、承德银行、德州银行、民泰银行、平顶山银行、珠海华润银行、厦门银行、金华银行、大连银行、邢台银行、邯郸银行、辽阳银行、宁夏银行

用户流量分析

用户流量分析 用户体验分析

用户体验分析 银行行业获客增长解决方案

银行行业获客增长解决方案 银行行业APP用户体验提升解决方案

银行行业APP用户体验提升解决方案 证券行业APP用户体验提升解决方案

证券行业APP用户体验提升解决方案